来源 | 零售新逻辑

作者 | 秦季章

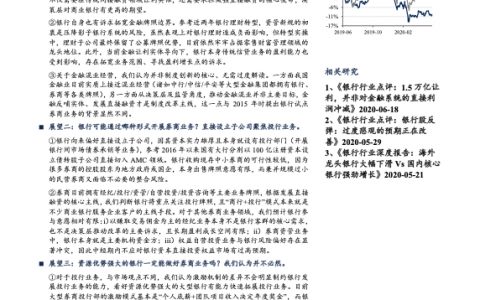

零售转型初期,中小银行获取和经营客户,主要靠高收益产品。收益与风险匹配,高收益意味着高风险。客户得到高收益,理应承担高风险,但实际上追求零风险,仍预期银行刚性兑付;银行开发高收益产品,本应配置高风险资产,但顾虑自身信誉,不能提高风险偏好。这样,客户希望高收益而不愿承担高风险,银行希望低风险但不得不给出高收益,结果只能是银行让渡收益。随着同业竞争和优质资产荒加剧,银行低风险的愿望事实上渐行渐远,被动走向高风险、低盈利的困境。这与零售本身所具备的低风险、高盈利的潜力是背离的,长此以往,银行不会成于转型,而会毁于转型。

走出困境的长远出路,是从高收益产品依赖转向优质服务支撑。一家银行,拥有比同业更好的服务口碑,不仅能获取更多的客户,而且能创造更多的收益——同样收益率的产品可以销售更多,收益率略低也能销售出去。

走出困境的长远出路,是从高收益产品依赖转向优质服务支撑。一家银行,拥有比同业更好的服务口碑,不仅能获取更多的客户,而且能创造更多的收益——同样收益率的产品可以销售更多,收益率略低也能销售出去。

银行服务是整合各种资源,通过各支队伍,借助各种渠道,将各种产品提供给客户的过程。广义看,银行被称为服务业,所有经营管理行为都可称之为服务。狭义看,服务是指面向客户的信息交流及产品交付行为,涉及服务渠道、服务队伍、服务管理以及产品与增值服务等诸多要素。这些要素既与服务相关,又与营销相关,这里探讨服务,针对的是其中关系客户体验的部分;产品与增值服务更多偏重营销性质,故不纳入探讨之列。这样,零售转型抓服务,应重点围绕服务渠道、服务队伍及服务管理三要素。

服务渠道

客户对银行的第一印象来自于渠道,改善服务应先升级渠道。主要是物理网点、手机银行和远程银行,微信银行、个人网银只能作为辅助,离行式设备则正在被裁撤。

物理网点升级

● 网点布局“小而密”,除少量旗舰网点之外,减少网点面积,选择客群潜力大的区域多设立小型网点。

● 网点分区“私密化”,顺应网点由交易向销售转型的大趋势,最大程度减少现金柜台,重点突出财富管理,设置私密服务区域及客户活动空间。

● 网点运营“科技化”,着眼O2O(线上到线下)无缝衔接,增加先进科技设备,优化客户动线与分流引导,提高设备使用率和柜面替代率。

● 网点细节“人性化”,从网点设计装修开始把关,确保执行统一的VI规范,在软装、用品等细微之处体现客户关怀。

● 网点维护“常态化”,定期与不定期检查,确保硬件环境的一致与整洁,防止“脏乱差”。

手机银行升级

手机银行日益成为银行服务客户的主渠道,应学习互联网客户体验管理理念与方法,从方便客户角度,运用先进金融科技,不断创新迭代手机银行版本,提高客户满意度和使用率。提高客户的手机银行覆盖率,组织有创意的营销活动,提升MAU(月活),并促进MAU向AUM转化,避免片面追求MAU导致客户逐利化。完善手机银行支付功能,构建支付服务场景和商户生态圈,助力各层级机构线上经营客户,C端支付则打通或依托三方支付。合理规划手机银行与信用卡APP,资源允许可分开运营,小银行则宜合二为一。实时监测客户体验,针对客户旅程断点、痛点、槽点,及时予以改进。

远程银行升级

保证坐席服务人员的数量与素质,实行专业化、人性化管理,合理考核激励,提高处理客户咨询与投诉的效率和质量。健全远程银行业务办理功能,在控制风险的前提下,覆盖尽可能多的柜面业务,并不断迭代系统和流程,最大限度便利客户。运用人工智能、大数据等金融科技,借鉴客户喜闻乐见的视频直播等模式,创新服务客户方式,以更少的人力服务更多的客户,给客户更好的体验。

服务队伍

银行服务的决定性因素是人,客户体验和满意度的最大来源,在于客户服务队伍。打造优质服务金字招牌,渠道、产品、活动、场景、生态等方面短板,往往一时难以补齐,应选择队伍作为突破口,从外到内提升队伍服务客户水平。

提升气质

银行直接面对客户的员工,“先天形象”应有一定要求,在招聘时适当把关,但更应注重“后天气质”。应分岗位制定仪容仪表与服务行为规范,通过有效培训、监测、考核及日常督促,确保员工以良好形象气质展现在客户面前,并始终保持热情亲和、周到细致、尊贵私密的服务,让客户感觉宾至如归、如沐春风。

提升技能

客户对服务的感知,首先是网点的环境面貌与员工的意识态度,但最后还是离不开业务。应梳理各岗位员工服务客户的基本知识与技能,选用好的老师和课程,建设模拟作业系统,持续组织岗前培训及在岗训练,并通过“比武”、“抽查”、“考评”等手段,督促员工学习训练,提高办理业务的效率与准确率,减少低级差错。

提升精神

一线员工需要天天面对数量众多、个性迥异的客户,时时承受业务差错与客户投诉的巨大压力,容易出现服务疲劳,没有精神力量支撑,单靠考核检查,难以持续。应对员工反复宣传教育银行的服务理念,让员工全员知晓并发自内心认同,形成强大精神动力对抗服务疲劳,并不断追求服务的高境界,从让客户满意到让客户惊喜再到让客户感动。

服务管理

服务管理

银行服务面广点多,如管理不到位,无法保证服务品质。“运动式”抓服务管理,短期能见效,长期不可靠,必须体系化推进。有必要在总分行设立专门机构,至少专门岗位,构建八大体系:

服务标准体系

许多中小银行只有一个通用服务标准,明确着装、妆容、举止、迎送等要求,而服务远不止于此,贯穿客户来客户去的全过程。应细分大堂经理、柜员、理财经理等所有服务岗位,针对整个服务流程,分别制定服务标准,原有基本服务规范纳入其中。

服务培训体系

依据服务标准开展服务岗位全员培训,从服务标准最佳实践员工中选拔老师,分总分支三级,配套考核激励。顺应年轻人喜好,运用动漫、短视频等方式,解读和示范服务标准。外请酒店、航空等行业服务标杆老师授课,跨界学习先进服务理念与做法。

服务考核体系

在涵盖消费者权益保护监管要求基础上,制定服务质量评价指标体系,纳入总行对分行、分行对支行的绩效考核;如可分配的权重或分数过少,可采用倒扣分方式。考核结果应与分支行绩效奖金挂钩,并实行机构评优一票否决。

服务监测体系

依据服务质量评价指标,列出现场检查清单,聘请三方公司组织神秘客户调查,注意防止内外串通,确保数据真实有效。总行按季、分行按月内部开展抽查,采用现场与非现场相结合、分支行间交叉派人等方式,缓解人手不足困难。

投诉管理体系

实行量化管理,采用客户投诉48小时响应率、5个工作日结案率两个指标,慎用投诉发生率指标,因数据太小且容易诱发造假。投诉问责应避免过度,力求合情合理:对确有过错的员工给予必要惩处,对没有过错的员工免于处罚,对受委屈的员工加以心理疏导。优化投诉处理流程,对员工现场平息客户投诉给予礼品等支持,对涉及环节多的投诉,纵向从网点到支行、分行、总行,横向跨相关管理部门,清晰界定各方职责要求及会商协调机制。畅通投诉渠道,远程银行、手机银行、官网、微信公众号及网点现场等,都应方便客户投诉。

服务改进体系

建立总行、分行服务评审会制度,至少按季召开会议,基于服务监测以及客户投诉,梳理客户之声,研究部署改进举措,同时推广先进单位或个人在服务与服务管理方面的经验。网点应将服务纳入晨夕会重要内容,点评问题,督促整改,分享好的做法。健全消费者权益保护机制,明确涉及事项以及事前事中事后各环节控制要点,认真落实。

服务知识体系

系统梳理各岗位客户服务专业知识,用于员工学习培训,督促员工熟练掌握。利用内部通讯工具、微信群等信息平台,及时给员工提供服务相关动态资讯。开发知识管理系统,整理各种服务场景下的常见问题及应对流程、话术,供员工线上即时调用。

服务文化体系

确立高于消费者权益保护的服务价值观,表述注意接地气、力戒假大空。各级管理者应将服务摆在头等重要位置,不厌其烦宣导服务价值观,并言行一致、以身作则。制定服务荣誉体系,隆重表彰服务先进机构与个人,并广泛宣传,现身说法。组织具有仪式感的内部外部活动,不断强化全行上下对服务的高度重视与庄严承诺。

版权声明及安全提醒:本文转自网络平台,文章仅代表作者观点,不代表「金融文库」立场。相关版权归原作者所有,「金融文库」仅提供免费交流与学习,相关内容与材料请勿用于商业。我们感谢每一位原创作者的辛苦付出与创作,如本转载内容涉及版权及侵权问题,请及时联系我们客服处理(微信号:JRwenku8),谢谢!