来源 | 创业邦

作者丨解夏

早在2015年,陆金所就开始规划IPO。次年,陆金所董事长计葵生又表示IPO可能要推迟到2017年。结果到了2017年,他再次提到IPO正在准备中,具体上市时间需要等待市场条件成熟。

一等就是三年多。

2020年10月30日,中国平安旗下金融科技平台陆金所控股正式在纽交所挂牌上市,股票代码为“LU”,共发行1.75亿股美国存托股票(ADS),发行价为13.5美元,处于此前IPO价格11.5-13.5美元区间顶端,共募资23.6亿美元,截至发稿前,陆金所控股总市值为329.3亿美元(约合2200亿人民币),不及百度、京东、网易等中概股公司。

按发行价计算,陆金所市值低于上市前最后一轮融资的估值。2019年,陆金所完成了合计14.11亿美元的C轮融资,投资方包括卡塔尔投资局、春华资本、高盛、摩根大通等机构,投后估值达394亿美元。

即便如此,陆金所依然是今年最耀眼的中概股IPO,它抢先蚂蚁集团一步,成为“金融科技第一股”。

在申购阶段,陆金所获多倍超额认购,一度计划提前结束认购。截至29日19点,在富途证券打新认购的客户数超2.4万,认购金额超14.9亿美元。

陆金所的承销商阵容也堪称豪华,多家国际国内知名投行参与其中,包括高盛、美银证券、瑞银、汇丰、平安证券、摩根士丹利等。据悉,承销商总计享有2625万股ADS的超额配售权,即若执行“绿鞋机制”后的募资规模将至多为27.16亿美元。

陆金所IPO前股权分为三类:第一类是陆金所控股对应的持股主体为Tun Kungun company limited,持有42.7%的股份;第二类是平安集团持有42.3%的股份;第三类是在维京群岛等地注册的公司。

上市后,平安集团持股比例由此前42.3%下降至38.9%。

这家千亿金融科技独角兽是如何成为“金融科技第一股”的?昔日的“P2P之王”又如何稳步撤退?

陆金所,生于“金融世家”

以前有媒体编了一副对联写道:

马云、马化腾、马明哲,你来我往刀光剑影,三马震中华;

保险、大数据、互联网,你中有我我中有你,三剑下天山。

马明哲就是中国平安董事长,商界三马之一,创下万亿金融帝国。

陆金所成立之前,马明哲对金融资产交易所的模式进行过深入研究。他的脑海中经常冒出一些创新的点子,初期他勾勒出模糊的轮廓,但在具体方案的设计上,会请大量专业人士参与,跟他们一起尝试、推翻、再尝试、再推翻,最终找到可行的方案。

2009年,他试图打造金融届的“阿里巴巴+淘宝”,不仅在内部组建了专业团队,还聘请麦肯锡团队设计方案,期望建立全国性金交所。

2011年4月,一个美国帅哥被马明哲发现。

美国人计葵生讲一口流利的中文,1987年就曾来中国游学,1989年从美国明德学院毕业,毕业后他就想到中国大陆工作,但一直没能实现。此后,他在麦肯锡工作14年,成为全球资深董事,又在中国台湾的台新金融控股股份公司担任运营长。

此前“双卡危机(现金卡和信用卡带来的债务危机)”使台新金控亏了100多亿人民币,计葵生当了一把“消防员”,帮助台新金控渡过了这次危机,让一切恢复常态。

与马明哲见面后,两人交谈了一个半小时,期间马明哲向计葵生介绍了平安的发展计划,并邀请计葵生担任首席创新官,即CIO,“I可以是信息(Information)、投资(Investment)、创新(Innovation)”。

这年5月,计葵生加入平安集团。但计葵生一开始并不知道CIO要做什么,他还跟老婆开玩笑说:“是不是没什么工作,天天看着墙壁冥想。”

现任陆金所CEO计葵生

没想到两周后,马明哲就向他问起了交易所的方案。“当时国内股票交易所大部分属国有,民间大众产品交易所很多,于是我们把目光定位到金融资产的交易所。”

从概念阶段到落地执行,马明哲开过头脑风暴,亲自画过流程图,还点名让在场的高管发言,很多人都能感受到他的激情。

马明哲这么做的结果是祛魅,陆金所的道路因此更加确定和清晰。

2011年9月,陆金所正式成立。次年,陆金所旗下网络投融资平台正式上线。

陆金所初期也走过一些弯路,例如由于早期团队中没有IT背景,外包给互联网公司,直到请来的CTO因反对外包提出离职,决策层才放弃外包策略,从头开始;此外,陆金所还曾做过小贷公司,但半年后就及时停掉这项业务,重新调整方向。

“P2P之王”谢幕

2014年,陆金所成为实至名归的“P2P之王”,其用户超过500万,P2P交易规模上涨近5倍,交易规模跃居中国市场第一,全球前三,被美国最大的P2P研究机构Lend Academy评为“中国最重要的P2P公司”。

这几年,正是互联网金融苗子开始在中国冲破土壤的时期,一时间,几乎每天都有好几家新的P2P平台出现。彼时,资本追捧,投资者蜂拥入场,监管还未到位,P2P也成为乱象丛生的行业之一。

紧接着,2015年就迎来了爆雷潮,而且此后每年都有一波。但陆金所一直走得很稳。随着监管政策陆续落地,陆金所逐渐转型。

陆金所与P2P的切割从2015年就开始,几经反复:

2015年3月,陆金所有了剥离P2P业务的动作,推进平台化转型战略,当时累计注册用户数达1831万,全年总交易量1.53万亿元,当年三季度,陆金所首次超过美国的P2P平台Lending Club成为全球第一大P2P平台;

2016年12月,陆金所将P2P业务交由全资子公司陆金服专营,而陆金所成为一个金融产品的开放平台,全面布局财富管理、机构间交易和消费金融领域。在平安集团看来,陆金所不等于P2P,而是包括四类业务:P2P、C2C、B2C和B2F。

马明哲对此解释是:“过去养牛卖牛奶,现在要做的就是成立牛奶市场,成为金融界的天猫。”

直到2019年,监管要求P2P“三降(出借人人数下降、业务规模下降、借款人人数下降)”,陆金所才宣布退出P2P业务。昔日“P2P之王”就此退出舞台。

其每一次与P2P的切割,都被外界解读为为上市做准备。但P2P的剥离,反而加速了陆金所的转型速度。

停止新增P2P业务后,陆金所从2017年开始转向轻资本业务模式,自营贷款利息净收入大幅下降,2020H1占营业收入比重下降至3%。从招股书中可以看到,2017年末,陆金所来自P2P个人投资者的资金在新增贷款业务的资金来源中占比曾达到32.5%,但2020年上半年促成的新增贷款中,已经不再有个人资金。

在此过程中,陆金所逐步转型成目前的零售信贷和资产管理模式,并形成陆金所、陆金所国际、重庆金融资产交易所、深圳前海金融资产交易所和平安普惠“四所一惠”格局。

P2P并未影响陆金所的发展,如此稳健背后,与掌舵者的风控意识具有强关联。计葵生曾透露,陆金所P2P网贷是按照银行的思维来办的,利息在P2P行业是非常低的,他强调风控是最重要的事,因此导致收益率不高。

当然,P2P业务的清退,也为陆金所财富管理规模带来影响。据股书显示,2017年到2019年,陆金所的网贷资产从3364亿元减少至1033亿元,旧产品占客户总资产比例从2017年末的72.9%下降到2020年6月30日的12.8%。仅看合规财富管理规模的增长,年复合增长率达到了39.4%,增长速度还是非常快的。

截至2020年6月30日,陆金所平台累计注册用户数4470万人,其中,活跃投资者数量达1280万人,占比28.6%。客户资产总规模在2017年到2019年呈下降趋势,2020年上半年小幅上涨,较2019年末增加73亿元至3747亿元。

由于P2P产品最长期限为3年,因此,陆金所要到2022年存量业务才能消化完毕。

“金融科技第一股”

在胡润研究院发布的《2020胡润中国10强金融科技企业》中,陆金所以2700亿的估值居于亚军,列于蚂蚁集团之后,超过京东数科2000亿估值。

陆金所的盈利水平实属一流。在2018年时,其净利润比蚂蚁集团和京东数科都要高。

招股书显示,2018/2018/2019/2020H1,陆金所分别实现营业收入278亿元、405亿元、478亿元和257亿元,净利润分别为60亿元、136亿元、133亿元和73亿元。其中,2017年到2019年间的净利润年复合增长率接近50%。

而蚂蚁集团2018年净利润为21.56亿元,但2019年增长迅猛,到2020H1已达到219亿元。

在借款人数方面,截至6月30日,陆金所借款人数为1343万,要少于京东白条的5545万人,更少于蚂蚁花呗、借呗的5亿人。但陆金所件均比蚂蚁集团和京东数科都要高,借款无抵押贷款为10-15万元,抵押贷款件为40-65万元。

转型后,陆金所将自己定位为“领先的科技赋能个人金融服务平台”。

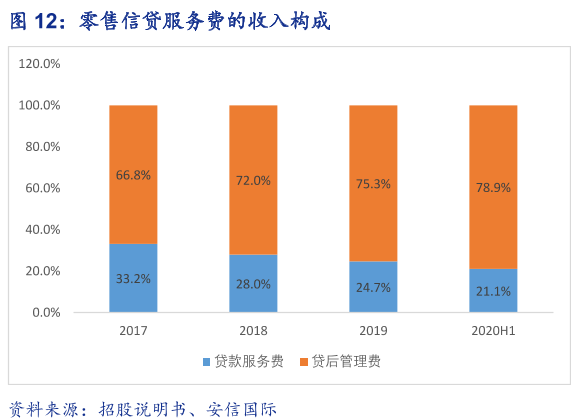

陆金所主要拥有两大主营业务,即零售信贷和财富管理,分别由平安普惠、陆金所平台运营。从收入结构来看,零售信贷服务费是陆金所最核心的收入构成部分,2019、20H1 占营收比例分别为 82.2%、80.8%。陆金所的信贷业务也是助贷模式,由第三方金融机构提供资金,陆金所为金融机构提供获客、评估、风控等服务,并收取服务费。

陆金所的零售信贷主要包括有抵押贷款和无抵押贷款,有抵押贷款借款者均为小微企业,无抵押贷款包括小微企业和个人消费,20H1新增贷款规模中,69%为小微企业贷款。陆金所贷款利率相对较高,无抵押贷款年利率超28%。

陆金所借贷利率/图源开源证券

截至2020年6月30日,零售信贷业务方面,陆金所累计借款人数1340万,小微企业(员工少于30人且年收入低于500万的企业)占比69%。截至9月30日,管理贷款余额达到5357.88亿元;财富管理业务方面,陆金所管理客户资产规模为3750亿元,活跃投资者人数1280万。

陆金所的获客途径有三种:平安生态、线上营销(网络及电话营销)和用户推荐。平安生态系统和线上营销资金占比分别为45%和38.2%。平安集团将自身生态系统中的存量用户推荐给陆金所,包括大量的借款者和财富管理投资者。

与蚂蚁集团和京东数科相比,陆金所的研发费率偏低,此次IPO融资的主要用途之一就是科技投入。招股书显示,陆金所控股融资用途有产品开发、销售与营销活动,技术基础设施建设、技术研发,资本支出,技术投资或收购,全球扩张等方面。

目前,陆金所控股拥有8.5万员工,研发部门由1500余名工程师和科学家组成,并且通过合作获得平安集团旗下8个专业科技研究院、2.1万余项科技专利支持。陆金所控股表示,未来将进一步利用先进技术优化客户体验,降低运营和获客成本。

不过,现在依然有不少人质疑陆金所的金融科技属性。到底是姓“金”还是姓“科”,这个问题唯有交给市场,让投资者来决定了。

版权声明及安全提醒:本文转自网络平台,文章仅代表作者观点,不代表「金融文库」立场。相关版权归原作者所有,「金融文库」仅提供免费交流与学习,相关内容与材料请勿用于商业。我们感谢每一位原创作者的辛苦付出与创作,如本转载内容涉及版权及侵权问题,请及时联系我们客服处理(微信号:JRwenku8),谢谢!