供应链金融在我国处于初步发展阶段,但受益于互联网金融科技和应收账款的不断发展,供应链金融及供应链金融ABS发展迅速。

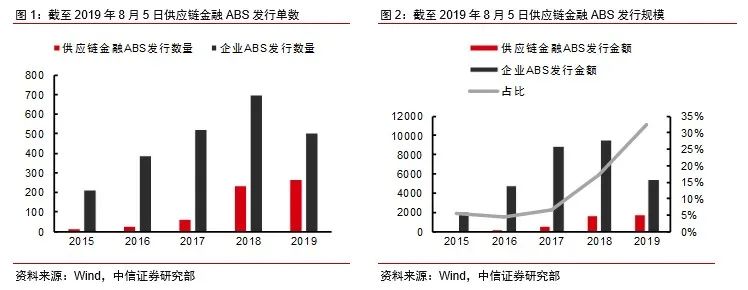

截至2019年8月5日,供应链金融ABS已累计发行266只,占企业ABS总发行量的52.67%;累计发行额达1765.26亿元,占企业ABS总发行金额的32.55%。

2015年至2018年,供应链金融ABS在发行单数与发行规模上都逐年上升,在企业ABS的发行占比也逐渐增大。

1、发行单数上,供应链金融ABS产品由2015年的16单增加至2018年的233单;

2、发行金额上,供应链金融ABS产品由2015年的114.41亿元增加至2018年的1660.71亿元。

同时供应链金融ABS发行规模占企业ABS发行规模比例逐年上升,由2015年的5.60%持续上升至今的32.55%,成为企业ABS的重要部分。

供应链ABS的主要类型

供应链金融ABS的融资方一般为上游供应商和下游经销商,提供融资服务方一般为商业银行和供应链企业,核心企业链接供应链上下游,提供信用保障。其中:

针对上游企业的融资,主要发生在供货阶段,核心企业议价能力强,供应商收账政策也相对宽松,导致回款相对较慢;

针对下游企业的融资,主要发生在销售阶段,下游经销商一般议价能力较弱,而且多数情况下要支付预付款,导致资金占用较多。

目前的供应链金融ABS大多是应收账款类的供应链金融融资模式与ABS相结合的产品。

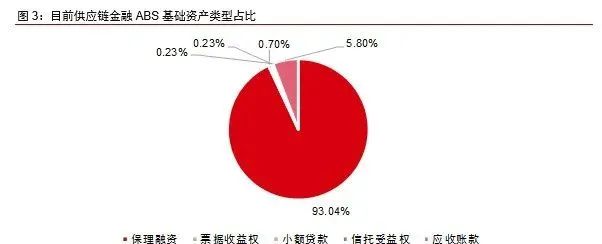

根据质押基础资产的不同,可以将供应链金融ABS的基础资产再细分为:保理融资、应收账款、票据收益权、小额贷款和信托受益权。

CNABS统计数据显示,目前处于存续状态的供应链金融ABS产品中,基础资产类型为保理融资的产品占比为93.04%,其次为占比5.80%的应收账款产品。

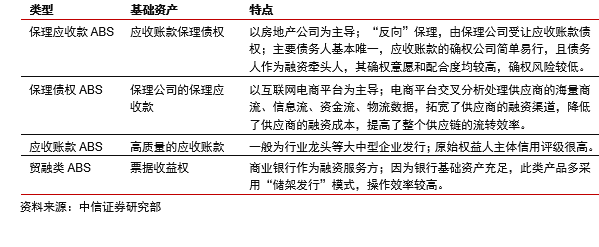

根据供应链金融ABS的业务类型、融资人的信用水平,可以将供应链金融ABS产品分为4类:

(一)以房地产公司为主导的保理应收款ABS

基础资产一般是房地产公司在项目的开发过程中产生的应付供应商或者工程承包商的账款债权。其操作模式如下:

1、作为主要债务人的房地产公司向保理公司转让其应收账款债权,使保理公司成为原始权益人;

2、同时房地产公司母公司为应收账款出具《付款确认书》,以书面形式确认应收账款的真实合法性;

3、将母公司列为共同付款人(对应付账款逐笔确权)、提供差额支付承诺等方式来使得供应商的应收账款更好地体现为母公司信用,以上述过程为基础发行ABS产品。

该类产品的融资过程中,保理公司仅作为中介,对于基础资产的质量判别及相关流程的风控作用不大,但房地产公司作为主要债务人的定位较为明确。

(二)以互联网电商平台为主导的保理债权ABS

基础资产是保理公司的保理应收款。保理公司在此类产品中不再是提供保理服务的中介,而是有融资需求以转让保理应收款的融资方。其操作模式如下:

1、在电商平台上,互联网公司将供应链中的商流、物流、信息流、资金流进行有机整合,对供应链上下游信息进行深度挖掘;

2、卖方因此便捷地将其现在或将来的基于其与买方订立的货物销售或服务合同所产生的应收账款转让给保理商;

3、由保理商向其提供资金融通、买方资信评估、销售账户管理、信用风险担保、账款催收等一系列服务,因此保理公司以应收账款转让的形式为债权人提供了融资,形成了债权人的资产。

(三)大中型等高信用评级企业发行的应收账款ABS

基础资产是发行公司的应收账款。目前来看,建筑类央企以及大型医药企业是此类产品的主要发行方。

(四)贸融类ABS

基础资产是票据收益权。此类供应链金融ABS产品以票据当做结算工具,引入信用证、银行保函等手段嫁接银行信用的应收账款债权ABS产品。

主导商业银行同时担当原始权益人的代理人、票据增信方、资产服务机构以及托管人等角色。目前该类产品仍处于初步发展阶段,与相关基础资产有关的ABS产品总体占比不高。

应收账款ABS需注意以下风险点

1、核心企业的信用问题。

供应链金融ABS的模式中,核心企业的信用评级直接影响到上游供应商与下游销售部门的融资与还款,以及整体供应链关于资金的流转。一般情况下,作为供应链金融ABS的核心企业,主体评级不得低于AA+。

2、债务人的履约风险。

应收账款的收回与否很大程度依赖于债务人的履约能力,因此债务人应收账款的账龄值得重点关注,通过征信网站查询债务人是否有历史违约记录经营异常等情况,洞察相关履约风险。

3、应收账款的真实性。

由于应收账款存在多种虚增舞弊手段,建议重点关注核心企业与供应链上下游交易的真实性和公允性、应收账款是否得到核心企业的承认(贸易的真实性),是否存在价格虚高等异常情况(款项价格的真实性),相关合同以及票据是否真实存在、相关票据有没有承兑(凭证材料的真实性)等,确保应收账款的要素明确具体。

4、应收账款的合法性。

应收账款转让和质押相关的法律风险同样值得关注。应收账款是否超过法律规定的诉讼时效,是否多次质押(根据《物权法》第228条第1款规定,同一笔应收账款可由不同质权人在系统同时办理多次质押登记,登记在先的质权优于后登记的质权,尽调时必须防范重复质押导致的风险)等。

5、应收账款的可转让性。

即债权债务双方是否允许转让,有无双方约定或者法定的禁止转让的事实存在。

版权声明及安全提醒:本文转自网络平台云票据,文章仅代表作者观点,不代表「金融文库」立场。相关版权归原作者所有,「金融文库」仅提供免费交流与学习,相关内容与材料请勿用于商业。我们感谢每一位原创作者的辛苦付出与创作,如本转载内容涉及版权及侵权问题,请及时联系我们客服处理(微信号:JRwenku8),谢谢!