方案概述

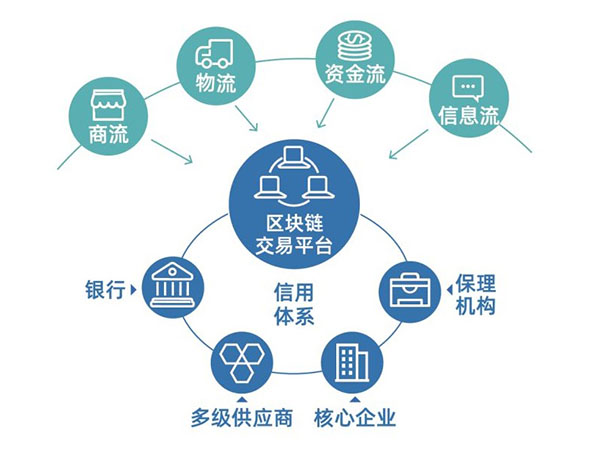

众享区块链供应链金融平台依赖于区块链技术,通过区块链技术将核心企业、银行、上下游企业的物流、交易信息、商业信息均记录在区块链上,所有的交易信息经过共识机制记录在链上,实现了信息真实共享。同时通过区块链技术可以追溯所有交易的痕迹,让供应链金融的所有交易具有可追溯性和可视化,降低风险控制成本;将银票、商票等资产数字化,并进行拆分,实现电子票据的拆分、流转和基于智能合约的准实时结算,增加周转效率;该平台把商业体系中的信用变得可传导,可追溯,为原本大量无法融资的中小企业提供了融资机会,极大地提高了票据的流转效率和灵活性。

方案背景

目前,供应链金融主要存在两方面的问题,在资本端,因信息孤岛、风控孤岛和信用孤岛导致防伪、溯源难,资本端风控成本高;在中小企业端,供应链融资如商业汇票、银行汇票分拆难,导致转让难度大,使用场景有限,同时供应链上资金周转率低,回款账期长,给中小企业带来极大的经济压力,同时增加了整个供应链成本。

方案目标

众享区块链供应链金融平台聚焦于应收账款,供应链中的上下游企业与金融机构,通过供应链金融和区块链技术的融合,完成各个角色之间应收账款登记确权、流转及管理。

方案特点

该平台通过区块链技术构建供应链金融平台,将各项数据均记录在由多个机构共同组成的联盟链上,所有交易透明、防篡改、可溯源,实现了物流、信息流、商流及资金流四流合一实现了信息真实、可溯源,有效降低风险控制和数据校验成本;在链上实现了电子票据的拆分和转让,提高了融资工具的流转效率和债权转让的时效性,电子票据可以在公开透明、多方见证的情况下进行拆分和转移,相当于把商业体系中的信用变得可传导,可追溯;在机构之间搭建高效、安全、可信、低成本的业务信息流转、存证、可溯源的贸易金融服务生态体系,一方面提高资金流转效率,减少资金在多方流转间的风险;另一方面,全程可溯源监督,防止造假,降低风险。

该平台创新地采用基于区块链的高效冗余分片存储技术,将数据按照使用的频繁程度采用不同冗余度和分片策略的方式有效解决数据可靠性与存储空间间的矛盾,既满足高频数据的检索效率和获取效率,同时也满足了低频数据的可获性,节约了存储空间和成本,有利于该平台的推广和使用。

该平台采用安全高效的密码算法实现,拟采用国密算法用于链上数据的加密授权,同时通过数学变换的方式提高国密算法的执行效率,并研制可插拔的国密算法实现,满足业务的多样化需求,通过研究高效、安全的国密算法实现,满足业务系统对密码算法的效率需求和响应国家自主可控的号召。

方案业务流程图

实现功能展示

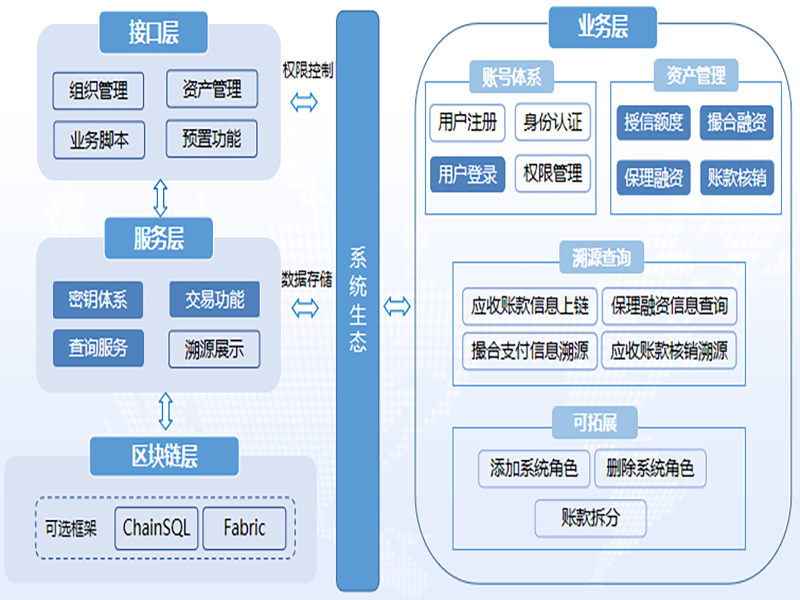

该平台具有账户登录、应付账款上链、提前支付撮合、保理融资、账款核销等功能,通过供应链金融和区块链技术的融合,完成各个角色之间应收账款登记确权、流转及管理。其中应用账款功能上链实现了应收账款信息的上链,提前撮合支付功能实现了订单的智能化撮合处理,账款核销实现了应收账款的确认收款和账款的核销。平台区块链层支持Fabric、ChainSQL等多种可选架构,且能与传统数据库实现无缝对接。

在系统性能方面,区块生成时间2-10s,数据提交并发支持达1500tps;在隐私保护机制方面,采用国密算法用于链上数据的加密授权,同时通过数学变换的方式提高国密算法的执行效率,利用可插拔的国密算法实现,满足业务的多样化需求,支持国密算法SM2,SM3和SM4,SM2算法签名时延低于50ms,关键数据加解密速度不低于10Mbps;在共识机制方面,支持低碳高效的PPCA的共识算法,区块生成时间为2-10s;在权限管理方面,支持第三方认证,无缝对接现有CA系统;在部署运维方面,采用一键部署的自有WisChain部署工具,在实现快速部署的同时,对平台进行监控和运维,部署一套完整的区块链系统时间低于5min。

方案案例及效果

一、应收账款票据化融资平台

供应链金融与实体经济密切相关,具有极大的效率提升空间,借助业态与科技创新,有条件实现风险与收益平衡。与此同时,供应链金融具有自偿性,风控由点到线,收益较传统金融产品高的特点,各家银行纷纷大力布局供应链金融创新工作。

但实体企业产业链仍面临以下痛点:在完成经营布局以后,核心企业刚性付息负债/贷款融资过多会影响财报的表现,通过实施“产融联盟”,有进一步挖潜供应链利润、或者拉长帐期的需求以及有进一步强化及规范供应商管理体系的需求;而供应商融资难、融资贵,资金周转效率低,三角债问题普遍。

信E贝是一种可流转、可融资、可拆分、可跟踪的电子付款承诺函,由大型企业集团通过聚量新金融平台,将其优质企业信用转化为可流转、可融资、可拆分、可灵活配置的一种创新型金融服务方式。信E贝通过区块链技术应用,赋能产业链上中小企业在信E贝期限内通过聚量新金融平台将其接收的信E贝进行转让、融资或持有,为产业链上广大企业提供了全新的经济往来结算工具,既大大提高结算效率,也为中小企业提供了一个便捷、低成本融资的新通道。

聚量新金融平台将核心企业对供应商的应付账款确权、应收账款按照供应商间的债务关系进行逐级分拆、转让和融资的过程均记录在区块链上,实现应收账款的分拆、转让、融资的全程真实记录和可追溯,便于核验、追溯应收账款的来源和真实性。其为核心企业、供应商、机构投资方提供应收资产流转及交易相关的全流程功能服务。 平台功能结构图如下:

(1)交易见证:通过交易参与方对交易的签名和所有企业参与的区块链共识过程实现对交易的见证;

(2)签发流转:核心企业签名应付账款承诺函,应付账款承诺函在供应商间开始逐级流转。

(3)转让登记:采用区块链技术,将转让情况和归属情况通过所有企业共识后链式存储在区块链上,保证数据真实,防止重复抵押和转让。

(4)融资服务:供应链利用登记在区块链上的应收账款向金融机构进行融资。

(5)应收账款管理:区块链上记录交易流程,监督应收账款状态。

(6)交易撮合:通过智能合约的方式,实现应收账款的自动结算。

(7)清分服务:通过区块链的共享账本,实现应收账款的准实时清分。

应用效果:

1.对于银行而言:

可以帮助构建供应商网络体系。由于银行客户经理日常工作千头万绪,无法有效拜访供应商的现象普遍存在,我们帮助银行构建核心企业及供应商网络体系,我们负责一级、二级、三级…等供应商(50-100家)的业务宣讲、身份鉴证、上线等工作,替代银行客户经理完成低效工作,实现核心企业信用实现多级流转,获取更多的收益;

可以为银行提供优质的客户和资产;

可以按照银行要求提供其他服务,信贷调查资料收集与整理、帮助销售银行其他产品;

保理公司可提供坏账担保。

2.对于核心企业而言:

核心企业不增加风险、不增加成本,通过分润机制分享投资收益;如:核心企业以自有资金投资,可获取超额收益;延伸产业链金融服务,强化供应链管理,提升供应链话语权扶持供应商发展壮大,稳固供应链合作关系;与商票付款方式相比,通过信E贝平台确认债务的方式,在会计处理上仍体现为应付账款,不改变企业负债结构,并可降低付息负债占比(票据被认为是付息负债),优化财务表现。

3.对于供应商而言;

供应商可通过该方式融资成本降低,加快资金周转,降低应收账款占款压力,收款更有保障,能够有效供应商层级间三角债问题。

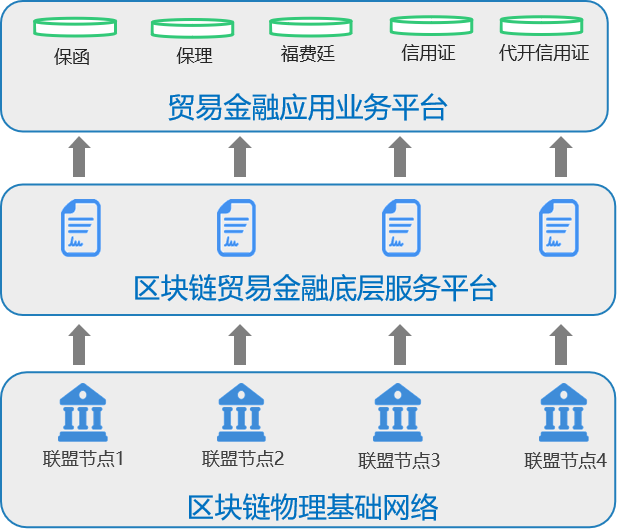

二、区块链的贸易金融平台

建设银行贸易融资工具包括保函、信用证、福费廷和保理等方式,但是均存在一定的问题。保函的纸质文档多,人力成本、管理成本高、验证真伪麻烦;纸质信用证swift渠道费用高、传输时间长、不支持中文、电文短;福费廷无市场报价平台、交易报价信息传输存在安全隐患、询价成本高、效率低,债权转移通过swift渠道信息容易被篡改;保理建行海外机构不是FCI会员,无法使用EDI进行消息交互、信息以纸质单据传递效率低、成本高、安全性无法保障、存在操作性风险。

建设银行通过区块链技术构建贸易金融平台,将保函、信用证、福费廷均记录在由多个银行共同组成的联盟链上,所有交易透明、防篡改、可溯源,采用建立跨机构的区块链底层服务平台,在机构之间搭建高效、安全、可信、低成本的业务信息流转、存证、可溯源的贸易金融服务生态体系,一方面提高资金流转效率,减少资金在多方流转间的时间,如纸质信用证的传输确认时间为几天,基于该服务平台的传输确认时间仅为数小时;另一方面,降低票据在多方流转间的风险,全程可溯源监督,防止造假,降低银行的风险。其系统结构如下所示:

应用效果:保函、信用证、保理、福费廷、代开信用证业务已于2017年11月上线商用,至2018年末,该平台累计交易金额超过2000亿元。

方案未来展望

未来,众享区块链供应链金融平台在动产融资等领域应用潜力巨大。我国动产共有70万亿的规模,但目前在我国动产融资只有5万亿左右,只占到总规模的7%左右,前景异常广阔。

版权声明及安全提醒:本文转自网络平台移动支付网,文章仅代表作者观点,不代表「金融文库」立场。相关版权归原作者所有,「金融文库」仅提供免费交流与学习,相关内容与材料请勿用于商业。我们感谢每一位原创作者的辛苦付出与创作,如本转载内容涉及版权及侵权问题,请及时联系我们客服处理(微信号:JRwenku8),谢谢!