近年来,大众理财需求旺盛,尤其是随着近期理财子公司的设立,为理财市场的发展和业务的规范奠定了重要的基础。然而国内理财业务和零售业务的风险正逐步累积,随着经济发展步入新常态,信托产品、资管产品连连爆雷,给理财业务的经营带来了巨大的挑战,集团应及时掌握理财业务的投资风险状况,对可能给客户造成的损失进行估量。另外,还要考虑在打破刚性兑付的情况下,可能会给银行带来的连带声誉影响,进而导致零售客户的流失,同时还需将规范期限错配、防止多层嵌套等要求嵌入对理财子公司风险管理的顶层设计。

因此搭建理财子公司全面风险管理体系已刻不容缓,本篇作为《商业银行理财子公司筹建专题研究》系列文章的全面风险管理篇章,将为您全面解读理财子公司在设立、运营过程中的风险管理考量。

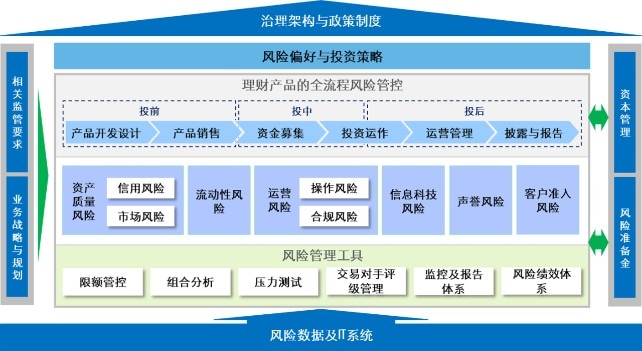

1. 理财子公司全面风险管理框架

借鉴国内银行及资产管理公司的全面风险管理体系,理财子公司也应建立起前、中、后台一体化的全面风险管理体系,从不同层次上把控理财业务经营风险。

2. 治理架构与风险偏好

理财子公司作为新兴金融业态,从银行的内设资产管理部门变为理财子公司后,理财业务将全面市场化,风险自担,盈亏自负,从业人员的风险容忍度与奖惩模式也将发生巨大的变化。因此,如何在理财子公司与母行间做好组织协调和风险文化的统一将是未来需要密切关注的风险之一。

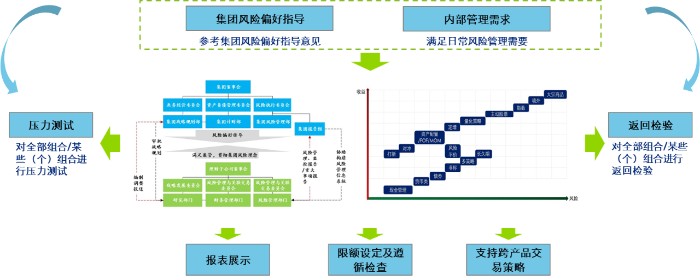

建议银行理财子公司应建立自上而下的宏观策略研究体系,覆盖宏观经济、市场择时、行业配置、大类资产配置等方面研究,前瞻把握市场变化趋势,敏锐捕捉行业机遇。在此基础上,结合银行理财子公司的投资策略,设计与母行差别化且能衔接的风险偏好体系,并在不同产品之间设置差异化的风险限额,以适应不同类型的投资者需求。

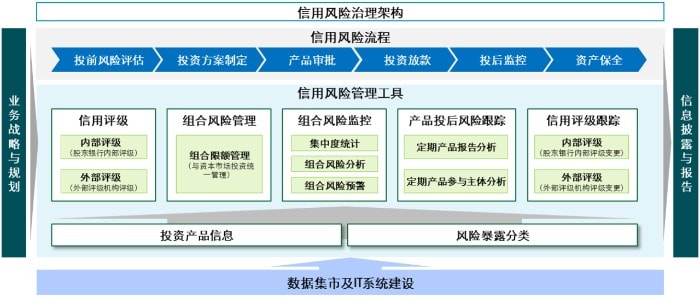

3. 信用风险&市场风险

在资产端,当银行理财子公司投资非资本市场金融产品时(即不以股票、债券及期货等公开交易平台金融投资工具为基础资产的金融产品),通常将面临较大的信用风险。因此银行理财子公司应当建立贯穿投前、投中、投后的全流程信用风险管理体系,并通过组合管理、信用评级跟踪等管理手段实现对信用风险的有效管控。

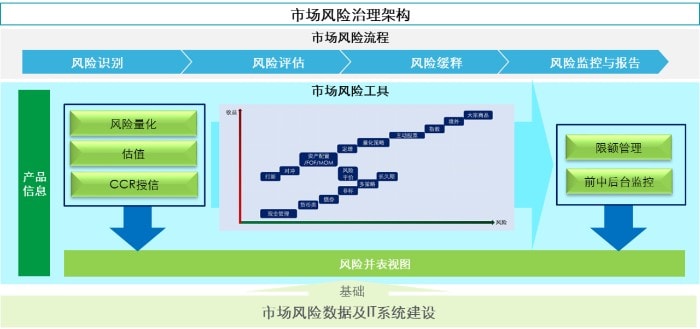

同样,当银行理财子公司投资资本市场金融产品时,通常将面临较大的市场风险及交易对手信用风险。因此银行理财子公司应当借助成熟的市场风险管理系统,通过金融产品估值模型、交易对手评级等建立全流程市场风险管理体系,并通过风险量化及估值管理、限额管理、前中后台监控等管理手段实现对市场风险的有效管控。

4. 流动性风险管理

在资金管理方面,理财子公司可能会面对投资者提前赎回理财产品、巨额理财产品赎回、投资标的涉及的债务人延期支付、公司资产负债结构问题、涉及到衍生品的复杂金融运作理财产品等各类流动性事件。其中,由于资产负债期限不匹配导致的期限错配会在资金面趋紧的情况下放大理财子公司的经营风险。

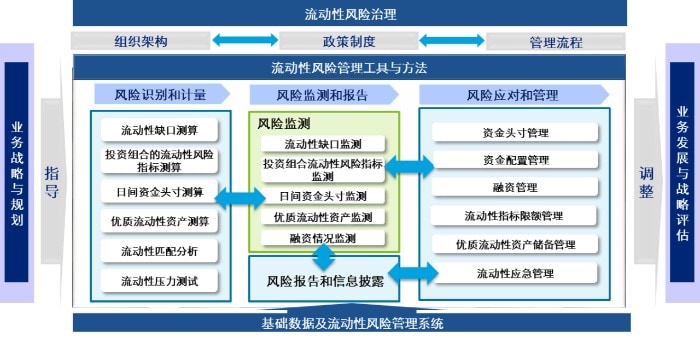

对于流动性风险管理,在宏观层面,理财子公司应继续强化流动性风险管理体系,持续优化流动性风险管理治理架构和政策程序,从公司顶层设计上高度重视流动性风险管理;在微观层面,理财子公司应区分封闭型产品和开放型产品,开发流动性风险管理工具,实现计量久期和流动性风险敞口,对流动性风险指标进行识别、计量、监测和报告,确保不出现流动性缺口。同时,理财子公司还应重视流动性风险压力测试,做好多情景和多时间跨度的流动性风险压力测试,并制定应急情境下资金补充计划,定期评估自身压力下的融资状况,确保在压力情景下具备满足流动性管理要求的能力。

5. 客户准入风险

针对理财产品投资者,理财子公司应搭建投资者风险承受能力评估框架,设计适合不同投资者的风险承受能力评估模板,为投资者匹配适合其风险承受能力的理财产品。

6. 内控与道德风险

由于银行理财子公司业务部门多承接自母行原有资管部门,天然缺少独立专业的内控管理团队和部门,迫切地需要建立一套更具有效性和持续性的内控管理机制。在监管政策日趋严格、国际金融环境日益复杂,市场波动频繁的交叉影响下,作为以代客理财为主业的理财子公司,如何最大程度地发挥内控管理效果,通过良好的内控体系及道德风险机制保障自身“代理人”的定位,防范员工欺诈风险,有效开展反洗钱管理,及时识别和管理业务流程中的实质性风险并建立内控管理闭环是理财子公司面临的重大挑战之一。

7. 声誉风险管理

与银行一样,理财子公司负面舆情的大幅传播将对理财子公司的持续经营产生重大影响,进而可能影响母行的日常经营,因此理财子公司应通过建立完善的声誉风险管理机制,主动、有效地防范声誉风险,应对声誉事件,维护公司市场形象,最大限度减少声誉事件对公司、公司客户、公司股东等利益相关方造成的损失和负面影响。

结语

对于脱胎于银行资管部门的理财子公司,在建设和发展过程中,需要构建起独立的全面风险管理体系,从风险管理架构与治理结构、政策制度、风险策略与风险偏好、单一风险管理、风险数据及IT系统等不同层面,形成全流程的风险管控体系,使得理财子公司厚积薄发,稳健发展。

版权声明及安全提醒:本文转自网络平台德勤,文章仅代表作者观点,不代表「金融文库」立场。相关版权归原作者所有,「金融文库」仅提供免费交流与学习,相关内容与材料请勿用于商业。我们感谢每一位原创作者的辛苦付出与创作,如本转载内容涉及版权及侵权问题,请及时联系我们客服处理(微信号:JRwenku8),谢谢!