资源下载

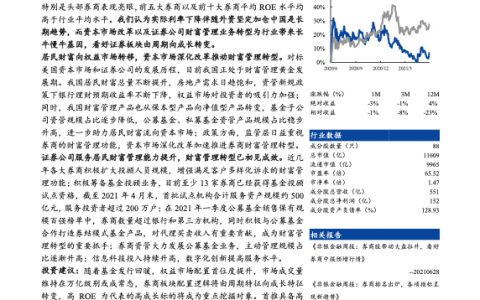

内部上,由于经济下行压力较大,利率市场化推进,银行利息收入增速下滑,能够带来较高非息收入和客户粘性,高净值客户粘性的提高也能反过来促进利息收入的增长,因此 70年代以来,美国商行逐步加大财富管理业务的发展力度,逐步形成了“精细化、客户化、高端化”的多品类、综合化财富管理业务。

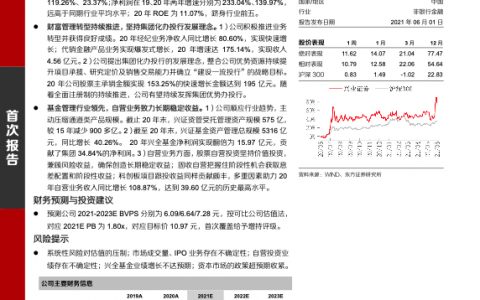

从公司的角度,以美银和富国为例,探究商行发展财富管理业务的 3个阶段,即发展初期外部收购;收购后进行内部重构;实现“板块-条线”的垂直管理。重构后逐渐形成自身鲜明的品牌特色。

1)收购策略上,应当在相似领域进行谨慎收购。

从收购时机的纵向对比,完成收购后,两家银行财富管理板块的客户资产余额均大幅增长。美国银行分别增长 19%和 43%,富国银行更是直线增长 900%。从收购效果的横向对比来看,美银的两次收购功过参半,尤其是收购美联后,短期内出现重大亏损,长期才逐步获益。富国银行则在危机中靠收购实现弯道超车,收购后协同性高,各业务板块净利润稳步提升。

2)业务条线设置上,可采用垂直管理,形成“全方位、多层次、跨板块” 的业务条线。

美银设立了全球财富及投资管理板块,板块下三条线各司其职,美国信托条线为资产超 1000万美元的高净值和超高净值人群提供定制化策略和较复杂的投资方案,美林条线为 25万到 1000万资产的富裕阶层打造一对一财富顾问和投资管理服务, Merrill Edge 为资产低于 25万美元的大众客户提供个人资金管理和投资指导的打包式服务。富国设立财富和投资管理板块,板块下共五条线,即富国顾问、私人银行、 Abbot Downing、富国机构养老和信托、富国资产管理,分别针对富裕阶层、高净值人群、超高净值人群、机构客户和对公客户。

3)业务优化时,可发挥禀赋要素,打造差异化品牌。

美银始终以客户为中心,借助投顾团队,为客户量身打造符合其财务现状和财务目标的增值保值方案,客户体验度大大提升。富国的鲜明特色在于“社区化”战略,以服务居民和中小企业为核心,坚持精耕细作,深挖居民理财需求。更注重已有客户关系和服务的深度,形成了以交叉销售为优势的业务模式。

加入私享社群,这里更有料

版权声明及安全提醒:本文转自网络平台东方证券,文章仅代表作者观点,不代表「金融文库」立场。相关版权归原作者所有,「金融文库」仅提供免费交流与学习,相关内容与材料请勿用于商业。我们感谢每一位原创作者的辛苦付出与创作,如本转载内容涉及版权及侵权问题,请及时联系我们客服处理(微信号:JRwenku8),谢谢!