科技亮点

中国工商银行

中国农行银行

应用金融科技,加快产品体系建设,推进公司业务产品“线上化、链条化、场景化”。持续推进公司金融大数据平台建设,深化对公客户营销管理系统应用,提升客户洞察、精准营销、智能决策、营销协同四大功能。线上客户群不断扩大。以建设“互联网智能银行”为目标,继续围绕“做强B 端商户”和“做活C 端客户”两条工作主线,加快产品创新,完善网络金融服务平台,布局金融服务场景,深入推进互联网金融服务三农“一号工程”,网络金融业务核心竞争力不断增强。

中国银行

科技引领作用凸显,数字化发展步伐不断加快。以手机银行、交易银行、智能柜台为载体,加快推动全行数字化转型。建成私有云、大数据、人工智能三大平台,投产智能投顾、智能客服、智能风控、量化交易等重点项目。海外信息系统整合转型项目顺利收官,实现全球系统版本统一、集中部署和一体化运营。扎实推进“多地多中心”机房基础设施建设,西安云中心投入运行。

中国建设银行

着力实施金融科技战略,以智慧聚能激发新动力。启动新一轮金融科技“TOP+”战略,成立建信金融科技公司,整合形成七大核心事业群。运用大数据、区块链、人工智能等为产品创新、客户服务和风险管理赋能,将新一代核心系统延伸覆盖到海外机构和子公司,实现集团信息科技能力整体跃升。构建公有云服务、智慧政务服务等17 个平台,为客户、同业和政府部门提供定制化技术支持服务。探索市场化的人才培养和激励机制,与专业机构合作建立开放式平台,形成聚合前沿科技、金融场景、创新商业模式的“生态朋友圈”,全方位提升对现代科技的吸收、转化和实践能力。

交通银行

聚焦人工智能、区块链、大数据、知识图谱、物联网、家居银行等领域,加强新兴技术在银行业务相关场景应用研究。本行积极顺应数字化发展趋势,成立线上金融业务中心,着力打造金融科技平台,推进大数据、移动互联和人工智能等技术应用;加快线上渠道建设,重点打造手机银行APP、买单吧APP ,两个应用平台的市场影响力和活跃客户数均居于行业前列。启动新一代集团信息系统智慧化转型工程(“新531”工程),以打造数字化、智慧型交行为核心,推动大数据、移动互联、人工智能、区块链等金融科技技术与银行业务应用深度融合。

移动金融

中国工商银行

中国农业银行

中国银行

引入新产品、新技术、新模式,不断丰富手机银行服务场景,让客户实现“一机在手、共享所有”。基于人工智能、大数据分析、图像识别、生物识别等技术,中行手机银行先后推出全流程线上秒贷的“中银E贷”,基于全球资本市场的智能投资顾问“中银慧投”,以及二维码首付款、人脸识别、语音导航、手机盾等系列功能,实现了服务与体验的双提升。手机银行签约客户达1.45亿户,较上年增长26%,活跃客户大幅增长,全年交易金额达20.03万亿元,较上年增长83%。

中国建设银行

手机银行引入语音识别技术,推出语音菜单导航、智能语音交互等服务;引入图像识别技术,增加刷脸绑定、社交网络分享等功能,手机银行客户突破3 亿人。推出以智能投顾为核心的个人财富管理平台“龙财富”,根据客户历史交易偏好进行投资推荐。个人商城全新改版手机客户端,新增积分、微信等支付方式和贷款支付免验盾等功能,部署指纹支付、刷脸支付等应用,提升支付体验。企业商城新增触屏版,推出小微快贷支付服务,善付通推出供应商触屏版,并在个人手机银行部署入口。于2018 年末,善融商务商户数5.62 万户,注册会员2,645 万名。微信银行关注用户数达8,900万户,其中绑定账户的用户数6,443 万户,日菜单访问量突破500 万人次,单条群发消息平均阅读量突破50万次,智能“小微”每日解答微信“粉丝”问题超100万次。

交通银行

聚焦客户体验提升,以线上为主、移动优先为策略,全面重塑展业模式、业务流程和管理体系,把业务流程做短、把服务效率提高、把客户关系作深。手机银行创新推出在线聊天、直播间和一对一视频在内的“在线客户经理”新模式,理财服务智能化、移动化、社交化趋势得到生动实践。推出“蕴通e动金融服务平台”,主要以交通银行公司金融微信公众号、企业手机银行及微信小程序等移动产品,构建交行公司金融移动服务新模式。“蕴通e动金融服务平台”从资讯服务及金融产品方面,向企业用户提供具有交行特色的移动开户、移动贷款、移动结算、移动理财等便捷服务,实现渠道任务互通,通过灵活定制通知提醒提供贴身管家式服务。作为集团打造数字化、智慧型银行的重要一环,该平台以“金融科技赋能移动服务”为核心,将科技、场景和大数据与交行对公服务进行紧密结合,为企业客户提供更智慧、更便捷、更安全的企业金融移动服务。同时,平台还特别聚焦小微企业对移动端服务的差异化需求,推出了“e开户”“e动贷”“e动付”“e管家”等系列特色服务产品。

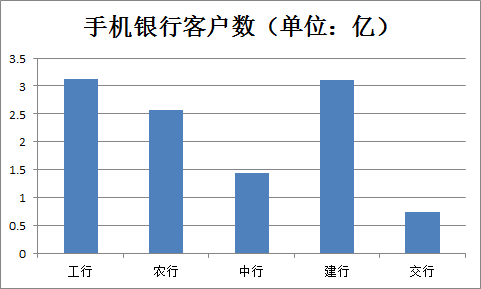

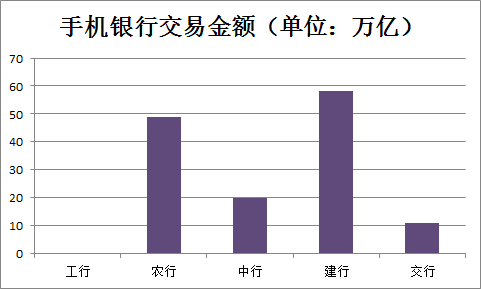

五大行手机银行相关数据

注:工行未披露交易金额。

人工智能&大数据

中国工商银行

中国农业银行

人工智能(AI)平台金融大脑顺利投产,提供包括人脸识别、语音识别、语义识别等生物识别能力,为新一代智能掌上银行提供语音导航、语义识别、刷脸验证等智能服务。完成自助语音智能交互导航项目投产,推进客服智能化转型。与科大讯飞公司建立智能语音联合创新实验室,提升本行语音识别、语义理解等技术水平。提升智能化的风控能力。建立网络金融风险监控系统,利用大数据技术对网络金融多项业务开展实时监测分析,有效提升网银、掌银交易的安全性。推进数据分析挖掘平台建设,进一步提升数据提取服务效能和自动化管理水平。分行数据集市一期投产并试点,大数据服务能力应用于经营一线。

中国银行

深入应用人工智能技术,研发外汇价格预测和智能报文分发模型,并探索运用深度学习技术改进建模效果,提升预测结果的可靠性。推出智能投顾产品“中银慧投”,运用“AI+专家顾问”人机结合模式,提升了客户资产配置的服务能力。投产智能投顾、智能客服、智能风控、量化交易等重点项目。依托大数据及人工智能技术搭建“网御”反欺诈平台。全面推进以智能柜台为核心的新一代网点智能化建设。大构建涵盖公司与个人的客户标签服务体系,初步形成数据挖掘、数据分析、营销触达、成效反馈的精准服务闭环。应用大数据和人工智能技术,深入开展交叉销售,提高精准营销和客户服务水平。

中国建设银行

建设人工智能平台,应用于客户营销、数字网点、智慧银行和渠道建设等场景。建设大数据云服务平台,提升数据获取、整合、挖掘及成果共享的整体能力。全面应用生物特征识别技术,用于账户开立、取款、客户识别等。运用人工智能、大数据,推进个人客户“千人千面”式精准营销和定制化服务。积极推进渠道智能化转型。推广“龙易行”移动智能终端。生物识别应用场景更加丰富,在支付结算、充值缴费等9大类近百项业务场景广泛应用人脸、语音等生物识别技术,覆盖全渠道。在“新一代”系统中新增及优化组合交易、多渠道预约预处理等463个功能点,提升业务办理效率,客户体验显著改善。运用物联网、人工智能及大数据,推进金库智能化创新。加快推进门店数字化,在10 家分行投产8 个集成数字化智慧银行网点和5 个数字化展厅,为客户提供多渠道线上线下一体化服务。

交通银行

通过搭建人工智能、知识图谱和大数据等平台,将金融服务与业务场景深度结合,为客户提供个性化、专业化、精准化的产品和服务方案。运用大数据分析、人工智能等技术,业内首创视频客服、争议秒赔、人机协作等项目,实现业务处理效率和客户体验双提升。借助大数据、人工智能等技术,优化“沃德理财顾问”,创建沃德财商指数和产品推荐体系,为客户提供资产流动性、保障性、安全性和盈利性的智能诊断及个性化配置建议,客户可根据评估结果一键购买产品组合方案,让一键化、全景式的专业财富管理服务向大众客户延伸。该功能荣获“ 2018中国金融科技创新榜”“年度金融科技创新应用优秀案例”。

开放生态圈

中国工商银行

中国农业银行

顺应金融服务场景化发展趋势,加快布局消费场景生态。完善支付产品体系,推动农银“快e 付”和综合收银台升级。开展消费场景金融建设,拓宽获客、活客渠道。推进金融服务和消费生态的深度融合,搭建智慧缴费、智慧停车、智慧城市等智慧生态圈。报告期内,本行缴费商户达38,945 户,较上年末增长285%;全年交易额达859亿元,同比增长237.3%。

中国银行

积极推进“整合场景、融入场景、自建场景”策略。整合场景以手机银行为统一入口,聚合金融非金融服务,深化第三方合作,推广分行和综合经营公司专区,打造集团综合金融移动门户;融入场景方面,优选中国银行产品,通过SDK嵌入服务、API专用接口、公共H5服务等方式,融入客户聚集的线上线下场景,打造业界领先的开放银行;自建场景方面聚焦中国银行在特定场景优势,基于全球撮合、复兴壹号、E校园、E社区等产品打造高频高黏性泛金融场景平台,促进获客、活客。

中国建设银行

以开放共享和用户思维为导向,推进民生服务、商户消费等场景平台化整合。拓展移动支付和场景布局,打造“龙支付”企业级数字支付品牌。围绕客户资金流和资产配置,完善“龙财富”个人财富管理平台。依托营业网点提供“有温度”的银行服务,打造开放式智能银行。

在同业中率先独家推出“智慧城市政务服务平台”,搭建从基层老百姓到源头政府客户的桥梁,打造政务服务“样板间”。在同业中率先建立区块链贸易金融平台,系统内近40 家境内外机构参与,并与20 家同业签订合作协议。通过智慧生态建设,为社会赋能。以住房租赁服务平台为核心,打造智慧社区服务平台、安心养老服务平台、公益教育服务平台,通过平台连平台的方式,赋能社会大众,提供金融与非金融服务融合的便捷场景。以智慧政务服务平台为核心,建设宗教事务服务平台、党群工作服务平台、退役军人服务平台等,赋能政府,构建公共服务生态体系。建设企业共享服务平台、企业采购服务平台,赋能企业,构建资源对接、互补、协作的企业服务共享生态圈。拓展生态获客新模式,通过住房租赁、安心养老、智慧政务等平台吸引更多客户。

交通银行

将金融服务与其他行业业务场景深度结合,构筑“金融+场景”综合生态圈,为客户提供跨界综合服务。

安全、风控

中国工商银行

中国农业银行

充分运用大数据、云计算、人工智能等新型手段和技术模型控制风险,有效提升了科技案防能力。提升智能化的风控能力。建立网络金融风险监控系统,利用大数据技术对网络金融多项业务开展实时监测分析,有效提升网银、掌银交易的安全性。制订IPv6 部署工作方案,推进网络安全态势感知基础平台、威胁情报分析平台、新一代终端安全防护等项目建设。

推进京沪“两地三中心”工程建设(上海生产中心、上海同城灾备中心及北京异地灾备中心)。首次利用灾备架构实施主机系统升级,期间全渠道全业务对外提供服务,标志着核心业务异地灾备水平再上新台阶。生产运行交易量快速增长,核心系统日均交易量达5.44 亿笔,日交易量峰值达6.62 亿笔。核心系统主要业务时段可用率达100%,保持了稳定的连续运行服务能力。

中国银行

利用实时分析、大数据及人工智能技术,结合内外部数据,通过对客户、账户和渠道的综合分析,构建了覆盖实时反欺诈、智能反洗钱和全面风险管理等领域的智能风控体系。其中,基于机器学习平台实现构建的“网御”实时反欺诈平台,支持各类渠道高风险交易的事中风险防范,实时监测交易总量超过16亿笔,已拦截可疑交易金额达80多亿元人民币。

中国建设银行

信息系统全年运行稳定,重要系统交易峰值、交易金额、交易笔数、客户数、快捷支付占比等保持同业领先。“双十一”期间快捷支付交易峰值高达21,751 笔/秒,本行支付渠道仍保持平稳畅通。全年累计发现和处置钓鱼网站9,000 余个,保护密码被猜解的账户9 万个,拦截风险事件5.6 万起,保障了全行客户的资金安全。

借助“新一代”系统和大数据,不断深化对新形势下金融风险迁徙演化规律的认知,以全面主动管理的理念搭建现代银行风控体系。建成企业级、数字化的全面风险监控预警平台,成立国内首家风险计量中心,丰富和发展风险管理技术体系和“工具箱”,以现代科技全方位提升风控数字化智能化水平。持续健全合规管理体系,提升海外规范化管理和外汇合规管理能力,合规管理运行机制更加有效,反洗钱管理基础有力夯实。

交通银行

构建“数据应用”和“信息安全”两大支持平台,完善和提高数据智能应用水平,同时保障客户金融交易、数据信息安全可控。。

人才激励

中国工商银行

实施科技条线机构改革,整合信息科技部和产品创新管理部,组件金融科技部;整合数据中心(北京)和产品研发中心,组件业务研发中心。持续推进利润中心人力资源改革。

中国农业银行

为激发金融科技创新活力,制定针对总行科技机构人才和复合型科技人才发展建设的配套政策,建设研发中心、数据中心IT 特色岗位职级体系,出台科技与产品创新专项激励方案。

中国银行

强化专业序列建设,加大金融科技创新人员配置力度。

中国建设银行

探索市场化的人才培养和激励机制。

交通银行

深入推进专家型人才队伍建设。修订完善《交通银行专家序列职位聘任管理办法》,优化专家序列职位体系,打通专业与管理序列转换通道,构建“纵向晋升、横向转换、交叉兼任”的人才发展立交桥。

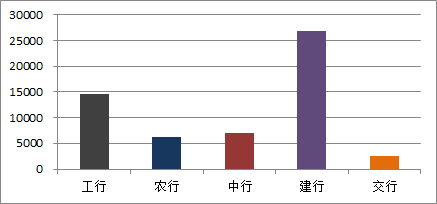

各行科技人员数量

版权声明及安全提醒:本文转自网络平台老胡新酒,文章仅代表作者观点,不代表「金融文库」立场。相关版权归原作者所有,「金融文库」仅提供免费交流与学习,相关内容与材料请勿用于商业。我们感谢每一位原创作者的辛苦付出与创作,如本转载内容涉及版权及侵权问题,请及时联系我们客服处理(微信号:JRwenku8),谢谢!